証券業界ではどのような業務が行われているのか知っていますか?また、株式や債券について誰かに説明できますか?

証券業界では、ある一部の事象が業界全体に影響を及ぼしたり国内外の情勢に左右されるので、業界の全体像や動向などを正確に把握する必要があります。そのため、本記事では証券業界の仕組みや動向だけでなく、証券業界への理解を手助けする用語も紹介しています。

また、「証券業界の仕事ってどんな人が向いている?」「証券業界って将来性あるの?」という人に向けて、証券業界の仕組みや動向、人物像、志望動機・自己PRの書き方についてわかりやすく解説していきます。

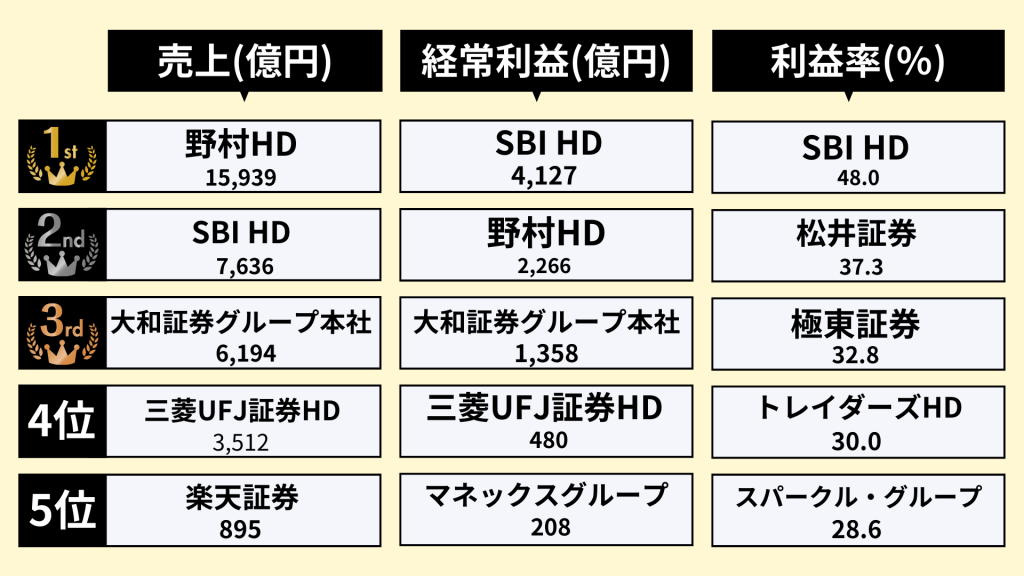

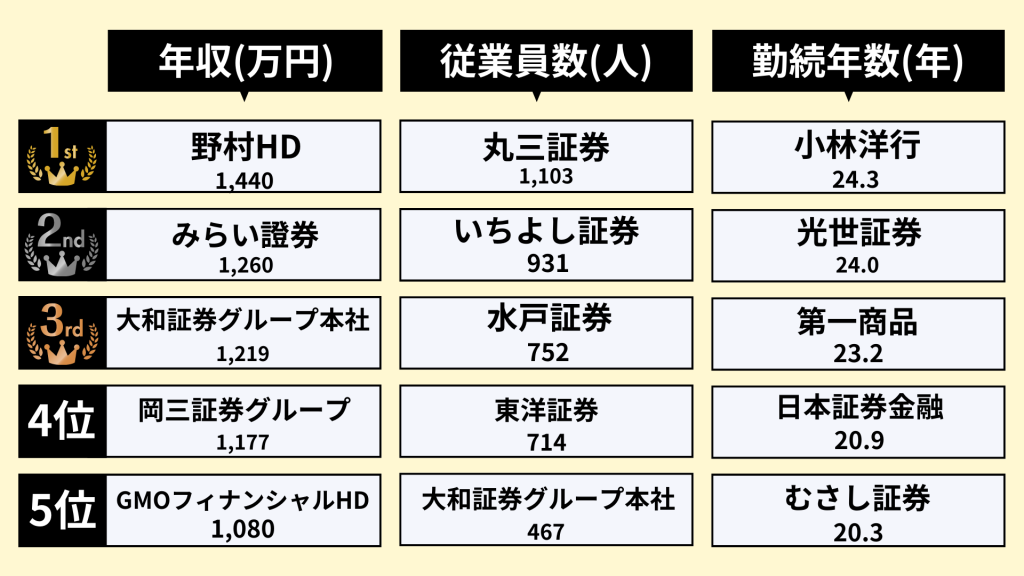

証券業界の売上や利益、年収、従業員数、勤続年数をランキングで紹介しているので、志望企業が決まっていない人は企業選びの参考にしてみてください。

証券業界の仕組み

証券会社は主にブローカー業務、ディーラー業務、アンダーライティング業務、セリング業務を行うことで成り立っています。

以下ではこうした4つの業務に関して紹介しています。

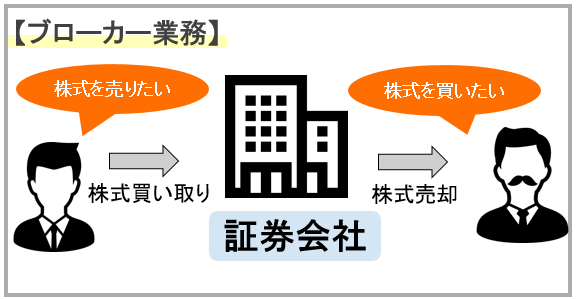

ブローカー業務(トレーディング業務)

ブローカー業務はトレーディング業務とも言われています。ブローカー業務とは、株式を買いたい人と売りたい人の注文を受け付け、それを証券取引所に伝える業務のことです。つまり、ブローカー業務は市場での取引を仲介することなのです。そして、取引の仲介を行ったときに得られる手数料が大きな収入源となっています

。

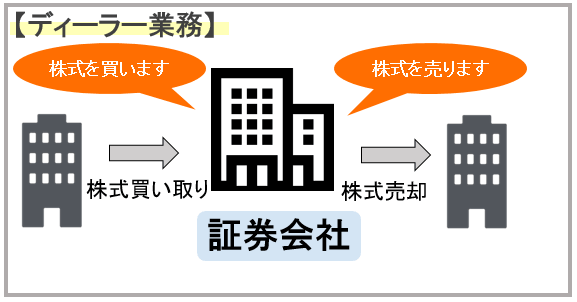

ディーラー業務

ディーラー業務とは、証券会社が株などを売買することで利益を追求することです。証券会社が仲介役として入ることで取引がよりスムーズに進みやすくなっています。

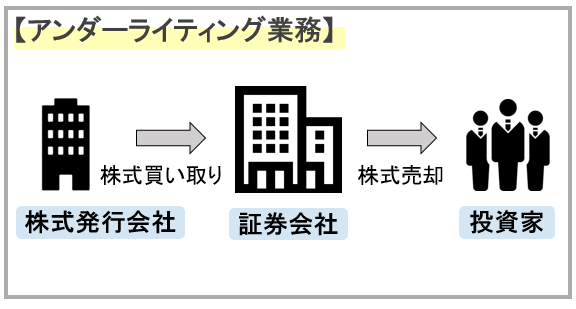

アンダーライティング業務

アンダーライティング業務とは、株式を発行した会社から株式を買い取り、その株を個人や法人に売る業務のことです。このアンダーライター業務によって企業は資金を調達しているのである。

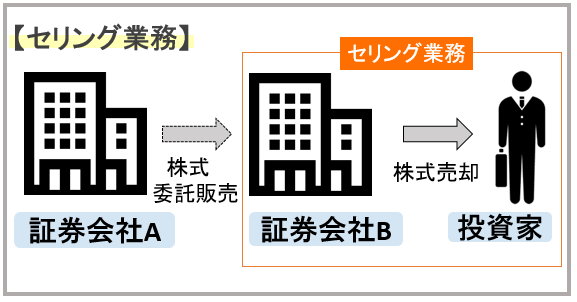

セリング業務 委託を受けて有価証券を販売

セリング業務とは、新規で発行された株式や社債を一時的に預かり、企業や他の会社の委託を受けて買ってくれる人を探して販売する業務のことである。

上記のようなブローカー業務、ディーラー業務、業務をすべて行っている証券会社を総合証券会社といいます。

証券会社の種類

証券会社の取引形態は直接金融に分類されます。また、日系証券会社は独立系証券会社と銀行系証券会社に分けることができます。直接金融や独立系証券会社と銀行系証券会社の違いについて以下では説明していきます。

金融機関の分類

直接金融

証券会社は直接金融に該当します。

直接金融とは、お金を借りたい人や企業と、お金を貸したい人や企業のやり取りの間に第三者が仲介していないことを指しています。

例えば、企業が発行した株式や債券を投資家に買ってもらうことで、投資家たちから直接資金を調達することが挙げられます・また、投資家は企業の株式の売買損益を出したり配当や株主優待券などの見返りがもらえ、企業は投資家に株式を購入してもらうことで資金を調達できます。

間接金融

間接金融に該当する金融機関としては銀行が代表的です。

間接金融では、お金を貸す側とお金を借りる側の間に金融機関の第三者が存在します。

例えば、預金者と銀行と融資される企業の関係が挙げられます。

証券会社と資本

独立系証券会社

独立系証券会社に該当する日系の大手証券会社は野村證券と大和証券です。

独立系証券とは、銀行や財閥などに属さず他社との資本関係がない証券会社のことを指します。

銀行系証券会社

日系の大手証券会社ではSMBC日興証券、三菱UFJモルガンスタンレー証券、みずほ証券が銀行系証券会社に当てはまります。

銀行系とは、銀行の傘下になっているか、または銀行と同じフィナンシャルグループに属していたり、銀行と資本提携している証券会社のことです。

証券業界の業務

部門における業務内容や分類の基準は各証券会社によって異なりますが、今回は代表的な部門とその業務内容を紹介していきます。

選考の際に希望の配属先やその理由を聞かれても対応できるように、選考を受ける企業の部門ごとの役割や業務内容はしっかりと把握しておくのがよいでしょう。

リテール部門

金融業界において、リテールとは個人や中小企業などを対象とした小売りや小口取引の総称のことを指しています。

一般に、証券業界におけるリテール部門は自社の証券口座を顧客に作ってもらうための営業と顧客に対する資産運用のコンサルティング業務を担っています。

ホールセール部門

個人や中小企業などを対象としたリテールとは異なり、ホールセールとは大手企業や機関投資家などを対象にした大口取引のことを指しています。

また、金融商品のリサーチや資金の調達方法とその資金の運用方法のアドバイス、投資銀行(インベストメント・バンキング)、M&Aの仲介などを担っています。

多くの場合、ホールセール部門は国内外問わず幅広い顧客に対して様々なサービスを提供しています。

今回はリサーチ部門と投資銀行部門を分けて考えていきます。

リサーチ&コンサルティング部門

リサーチ部門では、各分野のプロフェッショナルたちが国内外の投資判断や経済情勢の分析などを行い、その分析をもとに投資戦略や資産運用のアドバイスをするなど顧客に対して様々な情報を発信しています。

また、個別事例を調査する際に、担当者が各企業の株主総会に出席したりや企業に実際に訪問したりします。

投資銀行部門(インベストメント・バンキング部門)

投資銀行部門では、株式及び債券の引き受け、M&A、新規公開(IPO)に関わるアドバイザリー、不動産証券化といった業務を中心に国内外の大手企業や上場を目指す企業などに対して金融商品にかかわる多様なサービスを提供しています。

グローバルマーケッツ部門

グローバル・マーケッツ部門では株式や債券、為替、各種デリバティブ、金利、クレジットなどの販売・トレーディングを行なっています。

国内外の投資家や機関投資家に対して金融商品に関する情報や市場の情報を提供しています。

グローバルマーケッツ部門では、大きくリサーチ業務とセールス&トレーディング業務に分類できます。

リサーチ部門では、金融市場に関する情報を分析し顧客や社内の各部門に対して金融商品に関する情報やソリューションを提供しています。また、セールス&トレーディング業務は様々な金融商品の情報や市場の動向を把握したうえで顧客に対して金融商品の提供や多岐にわたるニーズに対応しています。

証券業界の動向

証券業界は、経済情勢の変化に大きな影響を受けたり、NISAやiDeCoといった新制度が設けられたりしています。そのため、証券業界の選考を受ける際には必ず世の中の情勢について調べておきましょう。以下では、証券業界に関する代表的な動向を紹介しています。

証券業界の動向

ネット証券業界の動向

M&A・再編

証券業界では、ネット証券の台頭による証券業界内での競争の激化や規則の変化、経済情勢の動向などが背景となってM&Aや再編が行われています。

証券業界でのM&A・再編は、主に証券会社同士、証券会社と銀行、証券会社と異業種の間で行われています。

これは、より大きな資本の獲得、他業種との連携によるサービスの向上や顧客の拡大などが目的とされています。

例としては、2018年、SMBC日興証券はSMBCフレンド証券を吸収合併し、その結果、業界2位の大和証券と並ぶ規模にまで拡大しました。

また、2019年にはKDDI株式会社がカブドットコム証券に対して株式公開買い付け(TOB)を行い、カブドットコム証券の株式49%を取得しました。KDDIはカブドットコム証券の株式公開買い付けを行うことで金融サービスを拡大させる狙いがあるそうです。

海外進出

日本市場は人口減少によって国内市場の縮小が見込まれるため成長過程にあるアジア諸国を中心とした新興国に目を向ける証券会社も出ています。

例えばSBIグループはシンガポールや台湾、インドネシアなどで海外事業を展開したり、新興国の金融機関に出資したりすることでグローバルに活躍できる総合金融グループを目指しています。

少額投資非課税投資(NISA)と個人型確定拠出年金(iDeCo)

NISAとは、2014年より開始された少額非課税制度のことで、イギリスの個人貯蓄型口座ISA(Individual Savings Account)の日本版という意味でNISA(Nippon Individual Savings Account)と呼ばれています。

個人の少額投資家たちのための税制優遇制度であり、将来への備えとして資産を形成する第一歩としてNISAが設けられました。(金融庁と政府広報オンライン参考)

通常、株式や投資信託などの金融商品に投資し配当益や売買益を取得した場合、約20%の税金がかかります。しかし、NISA口座を利用すれば、一定額までは非課税で取引を行うことができます。

現在、NISAには3種類あり、NISA、つみたてNISA、ジュニアNISAがあります。NISA口座は1人1口座しか開設できず、併用することができないことも特徴として挙げられます。

また、iDecoは自分で捻出した資金を自ら運用して、老後に備えて資産形成を行う年金制度のことです。現在、iDeCoはでは一度預けた資産は基本的に60歳まで引き出すことができません。また、職種によって毎月支払う掛金の限度額が異なることも特徴です。

NISAとiDeCoに関しては日々情報が更新されたり、制度内容が大きく変化することがあるのでアンテナを張っておいたほうがよいでしょう。

ネット証券(オンライン証券)の台頭

低い手数料と手軽に口座開設が可能であることから利用者が非常に多いネット証券。皆さんの中にも利用されている方はいるのではないのでしょうか。

そんなネット証券に関して、実店舗型証券との比較も交えながら以下では紹介しています。

ネット証券(安価な手数料、対面式と比べて手軽に口座開設)

ネット証券は1998年に新規参入が始まりました。

ネット証券とは、基本的にインターネット上のみで取引を行う証券会社のことを指しています。証券口座にかかわる諸手続きや株式の売り買いなどもすべてインターネット上で完結することが特徴となります。

また、実店舗を構える必要がなく事業経費を抑えることができるため、店舗型の証券に比べると手数料をかなり安く設定できます。

ネット証券会社が台頭してくるまでは実店舗販売のみを取り扱っている証券会社がほとんどでしたが、現在は実店舗を持たないネット証券会社あるいは実店舗販売とネット証券取引の両方に対応している証券会社が主流となっています。

ネット証券会社には、LINE証券や楽天証券、SBI証券などが挙げられます。

ネット証券と実店舗型証券の比較

ネット証券であればいつでもどこでも取引が可能ですが、実店舗型証券だと実際に出向くか担当者に電話しなければなりません(出ないことも)。

もちろんネット証券も、システムメンテナンスや通信障害などの影響で取引ができないこともあります。また、ネット証券は実店舗型証券に比べて手数料が非常に安く、個人投資家を中心に支持されています。

野村證券の国内株式取引を例に出してみます。

実店舗であれば20万円以下は手数料が一律2,860円ですが、インターネット上での取引であれば10万円以下が152円、20万円以下が330円と非常に大きな差があります。この差額は取引金額の大きさに比例していきます。

ラップ口座の伸び

ラップ口座とは、ファンドラップ、SMA、投資一任口座ともいわれ普通の個人型の証券口座とは異なり、資産の運用・管理・報告まで全て証券会社に一任することができます。

また、ラップ口座の特徴としては顧客一人一人に最適なポートフォリオを構成しようとしてくれる点です。

ただし、ラップ口座には最低契約金額があり、野村証券を引き合いに出すと500万円からとなっており、種類によっては最低契約金額が3,000万円からのラップ口座も存在します。

ラップ口座は取り扱う金額が非常に大きく、また、個人に寄り添った資産形成を行うことを目的としているため、店舗のみの取り扱いとなっている証券会社も存在します。

ラップ口座は近年非常に好調で、契約件数および口座残高は右肩上がりで上昇しています。

証券業界に影響を与えた経済情勢

証券業界は、国内情勢はもちろん海外情勢にも大きな影響を受けます。また、情勢だけではなく要人のSNSでのつぶやきに変化を受けることさえあります。

以下では、証券業界に興味を持っている方が知っていて損がない事例を紹介していきます。

リーマンショック

リーマンショックとは、アメリカの大手投資銀行であるリーマンブラザーズが多額の負債を抱えて経営破綻したことで世界的に株価が大暴落したことを指しています。

日本も例にもれず影響を受けており、当時約1万2千円だった日経平均株価は6,994円台にまで大暴落しました。

リーマンショックによって、他の大手銀行も倒産するのではないかという不安が生じ銀行にお金を預けておく人が減ったため銀行の資金繰りが悪化しました。

日本人が投資による資産形成よりも現金預金を優先するのはこのリーマンショックが原因なのではないかという説があるほどです。

証券業界とバブル

戦後の好景気や1964年のオリンピック特需の影響もあってか株価も好調でした。その後、現実の経済に見合わないほど株価や地価などが高騰しバブル景気になりましたが、様々な要因が絡み合ってバブルは崩壊しました。その際、地価・株価・不動産価値などが急降下したため、中には取り返しのつかないほど大きな損をした投資家もいたようです。

ちなみに、1989年には日経平均株価は取引時間中に史上最高値の38,915円を更新しましたが、1900年には28,002円まで下落しました。こうした歴史があってか、現在の日本では欧米諸国に比べると金融資産における現金預金比率が非常に高く50%を超えているといわれています。

また、2021年には約30年ぶりに日経平均株価が3万円台に乗りました。この日経平均株価の上昇がコロナ下での日本の経済情勢とは乖離して上昇したことから、コロナバブルという専門家もいれば、30年前の水準まで景気が戻ってきただけと述べる専門家もいます。

アルケゴスショック

まずはアルケゴスショックの内容について簡単に説明していきます。

アルケゴス・キャピタルというアメリカのファミリーオフィス※が、自己資本以上に大きな資金(レバレッジをかけて)で取引していました。そのため大規模な資産(ポジション)を構築することができたのですが、投資していた企業の株価暴落に伴って巨額の損失が生じました。

これが原因となって、アルケゴス・キャピタルと契約を結んでいた金融機関や企業なども大きな打撃を受けました。また、この金融機関の中には日本の証券会社も含まれています。

アルケゴスショックは非常に複雑な問題であるため、興味がある人はぜひ調べてみてください!

※ファミリーオフィス…少数の特定顧客の資金を運用する比較的小規模な投資ファンド。年金基金や金融機関の資金を運用するヘッジファンドに比べて登録や情報開示という点で規制が緩くなっています。

証券業界を志望するなら知っておくべき用語一覧

証券業界を受ける際には、最近のニュースや証券に関する事象について聞かれることがあります。また、企業説明会などできちんと業務を理解しその場で質問ができるようになるためにもいくつか用語を知っておいて損はないと思われます。

以下では、証券業界を志望するあなたには知っておいてほしい用語をいくつか簡単に紹介していますので目を通してみてください。

投資と投機は明確な定義が定められているわけではありませんが、一般的に、投資は長期的に資金を投じることを指し、投機は短期的に利益を求めて資金を投じることを指しています。

・有価証券

債券や株式、投資信託、手形、小切手などのそれ自体に財産価値のある権利を表す証券や証書のこと。

・株式

株式とは、株式会社が多額の資金を集めるために発行する証明書のことです。

・債券

債券は、国や政府・地方公共団体、企業などの発行体が、投資家などから資金を借り入れるために発行する有価証券の一種です。

・ポートフォリオ

ポートフォリオとは、保有する具体的な金融商品の組み合わせやその比率を指します。

・アセットアローケーション

アセットアロケーションとは、運用する資金をどのような割合で分散投資するのかを決めることをいいます。

・機関投資家

機関投資家とは、信託銀行や保険会社など顧客から拠出された多額の資金を運用・管理しする大口の法人投資家のことです。

・ESG、ESG投資

ESGとは、環境・社会・ガバナンス(企業統治)のことを指しています。また、ESG投資はESGという非財務情報を指標の一つに加えて投資を行うことです。

・SDGs

ESGと似た言葉にSDGsがあります。SDGsとは、持続可能な開発目標のことを意味しており、2030年までに達成するべき17の目標のことです。

・SRI

SRIとは、社会的責任投資のことを意味しており、企業は社会的責任を果たしているのかも投資基準に加えた投資のことを指しています。ESGとSRIは基本な考え方は同じですが、SRIは宗教的な価値観から生まれ、ESGは現代に生きる人類に共通する問題を扱う目的です。

・日経平均(日経225)

誰もが一度は聞いたことがあるであろう日経平均株価とは、東証一部上場企業のうち225銘柄(日経225ともいいます)の株価を用いて算出されたものになります。

・TOPIX

日経平均株価に対して、TOPIXとは東証一部上場企業の全銘柄を対象にしており、株価と発行部数を用いて算出されるという違いがあります。

・有価証券報告書

有価証券報告書とは、株式を発行する上場企業などが自社の企業概要や経営状況をまとめて開示する企業情報のことを言います。投資家が投資判断をする際に重要な資料の一部となっています。

証券業界の志望動機の書き方

証券業界の志望動機を書く際は「なぜ証券業界なのか」「なぜその証券会社なのか」をしっかりと深堀りしておくことが必要です。

“なぜ証券業界なのか”については、金融業界の中で保険業界や銀行業界ではなく、なぜ証券会社を選んだのかについてしっかりとした理由を準備しておく必要があります。

例えば、「お客様一人一人に合った資産形成をサポートしたい」「老後に備えて若者にもっと証券を知ってもらいたい」というように、証券業界ならではの業務を交えると効果的かもしれません。

“なぜその証券会社なのか”については、志望する証券の特徴や業務形態などをきちんと調べて、他の銀行と比較してみましょう。「ネット証券で高い成果を収めている」というように、その銀行ならではの強みが見えてくるはずです。

証券業界の志望動機の例文を見てレベル感を掴みたい方は以下の記事を参考にしてみてください。

▶:関連記事証券業界の志望動機の書き方と例文~選考通過ESを公開~証券業界でうける自己PRの書き方

自己PRの書き方について学ぶ前に、まずは証券業界の求める人物像を把握しておきましょう。

企業に評価される自己PRをするためには、その業界ではどのような人が求められているのか知っておくことが重要です。

証券業界の求める人物像

証券業界は様々な出来事に影響されます。そのため、国内外の情勢や株価の変動といった世の中の情報に敏感でなければなりません。

また、そうした情報を顧客にわかりやすく伝えるためのアウトプット能力や顧客がどのような資産形成を望んでいるのかをきちんと聞き出すコミュニケーション能力も必要です。

上下に変動する株価や変動に伴う損益、予期せぬアクシデント、予想を覆すような政治など証券業界は突然大きな打撃を受けることがあります。そうした中でも冷静な判断ができる臨機応変な対応力やこうした変動に耐えられるストレス耐性なども求められています。

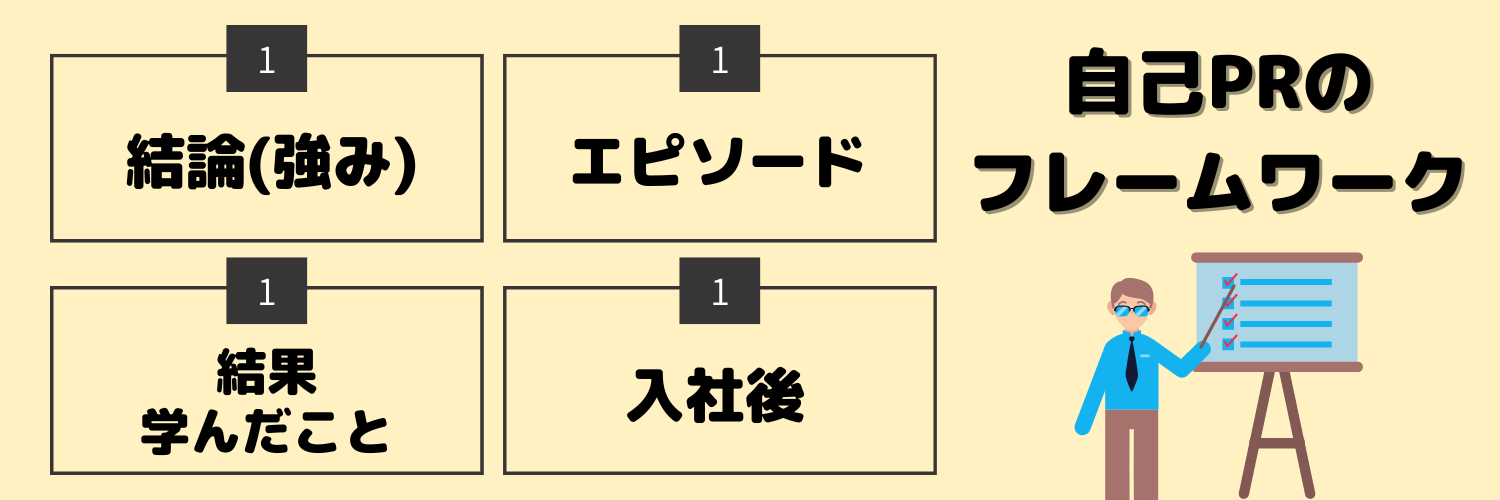

自己PRの基本的な書き方

自己PRを書く際は、以下のように「強み⇨エピソード⇨結果・学んだこと⇨入社後どう活躍できるか」の順番で書きます。

(1)結論

自己PRを書く際は最初に「私は○○することができます」といったように自分の長所を端的に述べます。

最初に結論を述べ面接官に今から何の話をするのか伝えることで、聞き手側も話が入りやすくなります。

そのため、自己PRをする際は結論として、まず長所を伝えるようにしましょう。

(2)エピソード

長所を伝えたら、実際にその長所があることを証明できるエピソードを交えます。

ここではできるだけ具体的なエピソードを伝えるために、その出来事の中で生じた課題・目標や、その課題・目標に対してどのような行動をとったのかについてまで書くようにしましょう。

また企業は、課題・目標やそれ対する行動を通してその人の人柄や価値観を判断しているため、なぜその課題・目標に取り組もうと思ったのか、なぜそのような行動をとったのかについて、しっかりと見つめ直しておいてください。

(3)結果・学んだこと

エピソードの次は、自分がとった行動によってどのような結果になったかについても書きましょう。

結果を書く際は、定量的に表すことを意識してください。

例えば「〇〇というアイディアを出し実践したところ、売上を40%上げることができた」など数字を用いてアピールした方が相手に伝わりやすいです。

また、この経験を通して何を学んだのかについても書きます。

面接官はその人の学びからも価値観や人柄を判断しています。価値観や人柄はその学生を採用するかどうかの大きなポイントとなるため、自分がどういった人なのか、いかにその企業に必要な人材であるのかをアピールするようにしましょう。

(4)入社後どう活躍できるか

企業は採用活動を通して、自社に貢献してくれる人材を求めています。つまり、面接官にこの学生は「自社で活躍する素養がある」と思わせるのが大事です。

そこで自己PRをする際は、最後に今伝えてきた長所をどのように志望企業の業務に活かしていくかまで伝えるようにしてください。

そのためには企業が求めている人物像を把握する必要があります。業界研究・企業研究を通してどのような強みをアピールするのか考えておきましょう。

より詳しい自己PRの書き方について知りたいという方は以下の記事を参考にしてください。

▶関連記事:企業から評価される自己PRの書き方とは?ポイントや注意点をわかりやすく解説証券業界ランキング

ここでは証券業界のランキングを紹介します。まずは「経常収益」「経常利益」「利益率」のランキングを紹介していきます。

また「年収」「従業員数」「勤続年数」のランキングも以下で紹介しています。

証券業界の業績ランキング

以下の表は証券業界の業績ランキングを紹介しています。

営業利益については1位が野村HD、2位がSBI HD、3位が大和証券グループ本社、経常利益は1位がSBI HD、2位が野村HD、3位が大和証券グループ本社です。

売上や利益、利益率をチェックした方が良い理由は、以下の2点です。

■利益、利益率は企業が行っているビジネスの成否を示しているから

売上は企業の財務力、ビジネスの規模を表しています。つまり売上が高い企業の方が行っているビジネスの規模が大きいということです。

またA社とB社が同じ利益の場合、売上が大きい企業の方が金融機関からの融資を受けやすいとされているため、売上を見ることで企業の資金調達力もチェックすることができます。

次に利益、利益率は企業が行っているビジネスの成否を示しています。そのビジネスによる付加価値がどれくらいあるかを測る指標です。

つまり利益がほとんど出ていなかったり、赤字だとビジネスに何らかの問題があるということになります。

ただし、このランキングだけでなく、成長率も大事であるため各企業の過去についても振り返っていきましょう。

証券業界の社内環境ランキング

次に証券業界の社内環境に関するランキングを紹介します。

年収は1位が野村 HD、2位がみらい證券、3位が大和証券グループ本社、勤続年数は1位が小林洋行、2位が光世証券、3位が第一商品となります。

勤続年数が長いということは定着率が高いということになります。一概には言えませんが、定着率が高い会社は良い会社である可能性が高いです。

また従業員数が多い会社は多様な人と関わり合うことができるというメリットがあります。しかし多いと自分の意見が通りにくい場合もあるというデメリットもあるため、自分にとってどの環境が合っているのか考えてみましょう。

まとめ

本記事では証券業界について紹介してきました。証券業界の仕組みや動向について理解できたと思います。

選考を突破するためにはその業界を理解することが必要不可欠です。そのため業界研究をしっかりと行い選考に備えましょう。

また本記事で紹介した証券業界の志望動機・自己PRを書く際のポイントもぜひ参考にしてみてください。

さらに詳しく業界研究を行う場合の”やり方”は下記記事を参考にしてください!

▶参考:たった4ステップで業界研究を完璧に!誰でも簡単にできるやり方を紹介●”証券業界”の主な業務

業務(1):リテール部門

業務(2):ホールセール部門

業務(3):リサーチ&コンサルティング部門

業務(4):投資銀行部門(インベストメント・バンキング部門)

業務(5)グローバルマーケッツ部門

●”証券業界”の動向

動向(1):M&A・再編

・2018年SMBC日興証券がSMBCフレンド証券を吸収合併

・2019年KDDI株式会社がカブドットコム証券に対して株式公開買い付け

動向(2):海外進出

動向(3):少額投資非課税投資(NISA)と個人型確定拠出年金(iDeCo)

動向(4):ネット証券(オンライン証券)の台頭

動向(5):ラップ口座の伸び

・投資家が運用方針を示したうえで、実際の資産の運用・管理を専門家に任せる金融サービス

動向(6):証券業界に影響を与えた経済情勢

・リーマンショック

・証券業界とバブル

・アルケゴスショック

●”証券業界”の求める人物像

・社会情勢に関する情報に敏感な人

・コミュニケーション能力のある人

・臨機応変な対応力

無料無修正エロ動画の紹介

無料無修正エロ動画では、専任のアドバイザーが個別面談を実施し、各人の就活状況や人柄を把握した上で、希望や適正に合致した企業の求人情報を紹介してくれるサービスを提供しております。

何千人もの就活生を見てきた就活のプロがあなたに合ったアドバイスをしてくれるのが特徴と言えます。

各人の抱える就活の悩みを相談することができます。

(2)企業紹介

面談をした上、あなたの希望や適正にマッチした企業を紹介してくれます。

(3)履歴書・ESアドバイス

専任のアドバイザーが企業から評価されるESの書き方の助言をしてくれます。

(4)面接アドバイス

面談を通して、自分という商材のアピール方法をアドバイスしてくれます。

- サポートはすべて無料で受けることができる

- 模擬面接の予約が取りやすい

- 面接練習だけではなく本番の面接のセッティングもしてくれる

- 相性のいいコンサルタントに当たるとは限らない

- 志望度が高くない企業を紹介される可能性がある

無料無修正エロ動画の専属アドバイザーは、あなたが内定を獲得する最後まで伴走してくれます。

また、サイト登録をすることであなたに適した未公開求人も紹介してくれるためさらに内定の確率がアップします。

とはいえ、「就職エージェントってなんか不安だな」と思われるかもしれません。ですが、仮にキャリアセンターに相談をしても、紹介できる求人数に限りがある場合もあります。

求人数が少ないと、あなたの本来の目的である「内定の獲得」を果たすことは難しい可能性が高いです。

一方で、無料無修正エロ動画ならば多数の求人の紹介・就活の相談を同時に受けることが可能です。

このサービスに登録することで、ご自身の人生を変えるキッカケを得ることができるのです。

このまま何も行動を起こさなければ、ご自身の納得のいく企業に内定をもらうことができないかもれません。たった1分の行動が「納得内定」のキッカケになるでしょう。

本記事を読んで「就活エージェントに相談したい」という方は、ぜひ無料無修正エロ動画をご利用ください。