「銀行業界って実際にどんな仕事をしているの?」「自分は銀行業界に向いているのかな?」

このように思っている就活生に向けて、本記事では銀行業界の動向や仕事内容、求める人物像、自己PRのポイントを紹介していきます。

銀行はお金を預けたり引き出したりする以外にも個人や法人に融資を行ったり、為替業務を担うなど様々な業務を行っています。

銀行業界を受ける際には具体的な業務内容や動向についての情報が必須となるのでぜひあなたの業界研究に役立ててください。

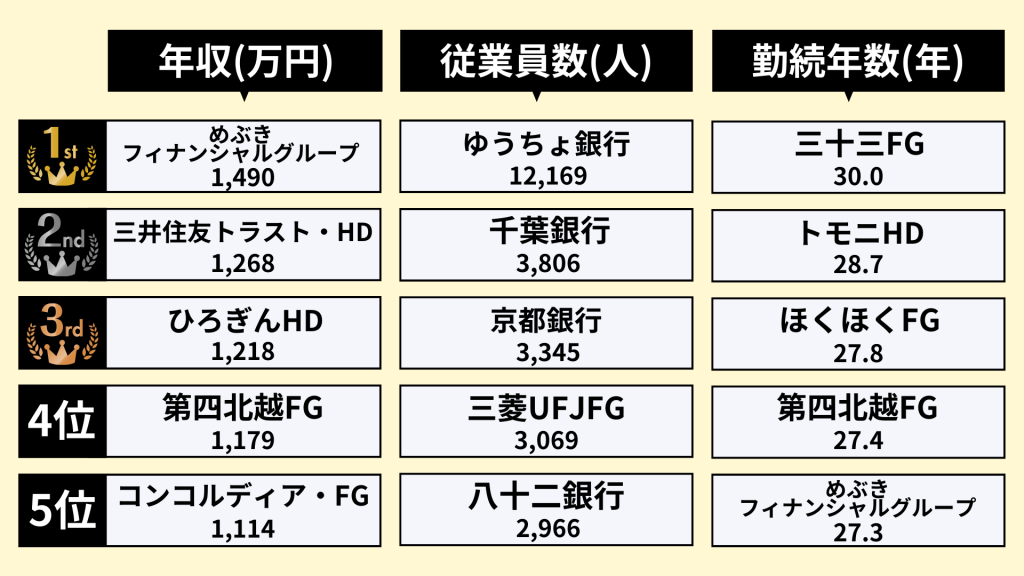

また、本記事では銀行業界の年収や従業員数、勤続年数をランキングで紹介しているので、参考にしてみてください。

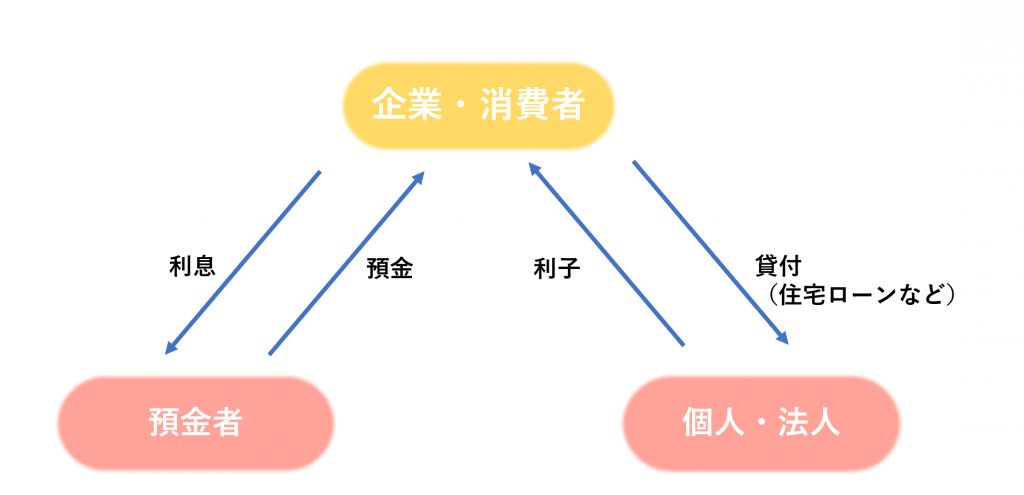

銀行の仕組み

一口に銀行といっても、都市銀行や地方銀行、信託銀行、ネット銀行など複数の種類があり、それぞれで特徴が異なります。しかし、いずれの銀行でも共通して行っている業務内容が『銀行の3大業務』と呼ばれています。この3大業務に関して以下で説明していきます。

預金業務

銀行って何をするところ?と聞かれて多くの人がこの預金業務と思い浮かべるのではないでしょうか。

預金業務とは、個人・法人を問わず顧客からお金を預かり、口座を管理する業務のことを指しています。

また、預けたお金は預金保護制度によって保護される仕組みがとられているので、銀行が破綻した後でも一定額までの預金は基本的に引き出すことができます。

貸付業務(融資業務)

銀行はただお金を預かるだけではなく、預金業務で預かったお金を資金として企業や個人に向けて貸し付ける業務も行っています。

お金を企業や個人に貸し付ける際に発生する利子が銀行の利益となっており、個人の住宅ローンなどがイメージしやすいと思います。

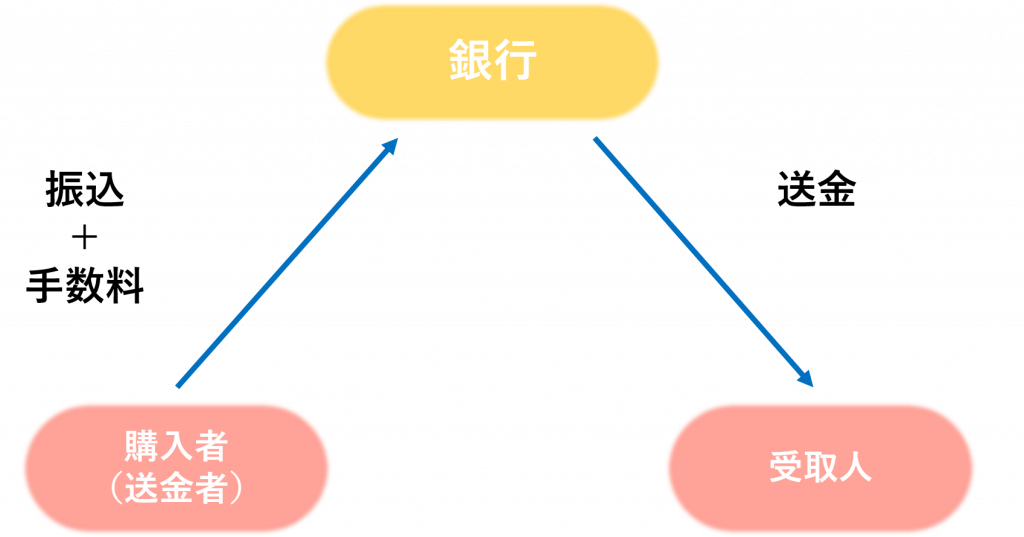

為替業務

銀行での為替業務とは、現金でのやり取りを行わず銀行口座を持っている顧客の依頼に合わせて振り込みや送金を行うことです。

身近な例でいうと、口座振替や銀行振込が該当します。

また、為替業務は国内で行われる『国内為替』と海外との通貨取引である『外国為替』がありますが、いずれも業務内容は同じです。ただし、外国為替には国内通貨と海外通貨を売買することで損益を生じさせる取引を含めることもあります。この外国為替には国内通貨と外国通貨の売買による損益のことを指す場合もあります。

これら3大業務のほか、ファイナンス業務やM&A関連業務など細かく見ていくときりがありませんが、あなたが志望する銀行がどのような業務を強みとしているのかは把握しておく必要があると思います。

銀行の種類

銀行といっても普通銀行、中央銀行、信用金庫など様々な種類があります。

以下では代表的な銀行の種類について説明しています。

普通銀行

普通銀行とは、上記のような銀行の3大業務を主に行っている金融機関のことです。

法的には、銀行法によって設立されている銀行のことを指しており、中央銀行である日本銀行や政府系金融機関、信託銀行などは含まれていません。

また、普通銀行の中でも種類があり、都市銀行、地方銀行、第二地方銀行などが該当します。

東京や大阪などの大都市に基盤を置き、全国的に業務展開している銀行のことを一般的に指しています。

都市銀行

みずほ銀行 、三井住友銀行 、三菱UFJ銀行 、りそな銀行の4行が都市銀行に該当し、これらはメガバンクと言われたりしています。

地方銀行

地銀、あるいは地方銀行という言葉は聞いたことありますよね。ですが、地方銀行にも第一地方銀行と第二地方銀行があるのは知ってましたか?

まず第一地方銀行とは、地方都市に拠点を置き、地域と深いつながりを持って業務展開している銀行のことを指しています。第一銀行には横浜銀行や千葉銀行などが該当し、全国地方銀行協会に加盟しています。

一方で第二地方銀行とは、業務内容は大きな差がありませんが、歴史的な経緯が第一地方銀行と異なります。また、第二地方銀行は第二地方銀行協会に加盟しています。

中央銀行

中央銀行とは、国家や特定の地域において金融機関の中核となる機関のことを指しています。そして、中央銀行には『発券銀行』『銀行の銀行』『政府の銀行』という3つの役割があります。

『発券銀行』とは、貨幣を発行する役割のことです。

次に『銀行の銀行』とは、通常は個人や企業とは取引を行わず、市中銀行の口座を持っています。また、銀行に対してお金を貸すため、銀行に対する最後の貸し手としての役割も担っています。

最後に『政府の銀行』とは、政府の資金を管理する役割のことで、直接的な国債の発行などは法律によって禁止されています。

このように『発券銀行』『銀行の銀行』『政府の銀行』という3つの役割をもつ日本の中央銀行は、日本銀行です。

その他の銀行

普通銀行や中央銀行など以外にも信託銀行や信用金庫などがあります。

信託銀行は、銀行の3大業務である『預金業務』『貸付業務』『為替業務』のほかに『信託業務』と『併営業務』を行っています。信託業務とは、個人や法人の財産を預かり管理・運用する業務のことで、併営業務とは相続関連業務や証券代行業務、不動産の仲介業務などのことを指しています。

また、信用金庫は地域住民や企業が利用者・会員です。こうした会員が出資している協同組織によって信用金庫は運営されており、地域社会の発展を目的としています。そのため、営業範囲は限定的で運用資金の多くは地域に還元されているのです。

上記で説明した以外にも様々な銀行が存在しています。

銀行業界の動向

近年、様々な分野においてテクノロジーの導入が急速に進んでいます。この動きは、銀行業界でも例外ではありません。また、時代の流れによって銀行業界のビジネスモデルも変わりつつあります。こうした流れを以下では説明しています。

Fintech(フィンテック)の導入

フィンテックとは、Finance(金融)とTechnology(技術)を組み合わせた造語のことを指します。金融サービスとIT技術を組み合わせることで、従来の金融取引とは異なる形態のサービスが生まれます。身近な例でいうと、私たちが日常的に使うキャッシュレス決済もフィンテックの1つです。

以下ではフィンテックに関して代表的な例を4つ取り上げたいと思います。

AIの導入

1つ目に取り上げるのが、AI(人工知能)の導入です。

近年、インターネット技術の発達により銀行員の業務はより多様なものとなってきました。

そこで役立つのがAI技術です。定型業務である窓口業務や電話やメールでの問い合わせに答える顧客対応などをAI技術を用いて自動化することで、銀行員の負担を削減したり人員削減によるコストカットの効果が期待できます。

質問を打ち込むとAIが判断して自動で回答してくれるチャットサービスなどが代表例として挙げられます。

キャッシュレス決済の発達

フィンテックに関する2つ目の技術は、キャッシュレス決済です。

キャッシュレス決済とは、買い物をした際に現金を使わずに支払いをする決済方法の総称のことです。クレジットカード決済やQRコード決済はもちろん、公共料金の引き落としも含まれています。

キャッシュレス決済では、金銭のやり取りがすべて電子上で行われるため現金の紛失や破損、盗難といった心配がありません。また、これまで銀行窓口で行われていた口座開設や現金の引き出しがすべてインターネット上で完結するため銀行の負担やコストを削減する効果が期待されています。

こうした効果を見込んでか、横浜銀行のはまPayやゆうちょ銀行のゆうちょPayなどのように各銀行が独自のキャッシュレス決済方法の導入を進めています。

ただし、各銀行独自のキャッシュレス決済方法が乱立しているため、キャッシュレス決済を導入することがお店にとって大きな負担になっていることが問題となっています。

セキュリティリスク

上記のようにインターネットを介した決済や資産管理が進んでくると問題になるのがセキュリティリスクです。偽のメールやPCウイルスのよるフィッシング詐欺や不正アクセスにより個人情報が盗まれてしまい、キャッシュレス決済が不正利用されたり銀行口座から不正にお金が引き落とされたりします。

このように他人が不正利用するのを防ぐためにも、銀行がセキュリティ対策を行うのはもちろんのこと、パスワードを使い回したりフリーWi-Fiにむやみに接続したりしないように意識するなど個人単位でも対策を講じることが重要になってきます。

仮想通貨

日本の銀行業界では、暗号資産として仮想通貨を所有することや日本円をデジタル通貨(デジタル円)に変換する取り組みがまだ導入されていません。しかし、2021年より日銀がデジタル通貨の実証実験を始めました。

今後デジタル通貨に関して大きな動きがあるかもしれないので、銀行業界を志望する就活生はアンテナを張っておきましょう。

業務のデジタル化

デジタル化(段階的)

みなさんも「デジタル化」という言葉を一度は耳にしたことがありませんか?しかし、一口にデジタル化といっても、デジタイゼーション、デジタライゼーション、デジタルトランスフォーメーション(DX)があります。これらを分けて詳しく見てみましょう。

Ⅰデジタイゼーション

デジタイゼーションとは、ただのデジタル化を指しています。もう少しかみ砕いていえば、従来のアナログなデータをデジタルデータに変換し管理することです。

例えば、オンライン授業や会議で使う資料をプリントではなくPDFファイルで配布することなどがあげられます。

Ⅱデジタライゼーション

デジタイゼーションとよく似ていますが、デジタライゼーションとはデジタル化されたデータを活用することでビジネスモデルを変革し、新しい価値を生み出すことです。

デジタイゼーションの次の段階に当たります。

Ⅲデジタルトランスフォーメーション(DX)

最後にデジタルトランスフォーメーション(以下DXと表記)について説明していきます。

DXはデジタイゼーションとデジタライゼーションを終えたあとの段階であり、DXとはデジタルによる変革を意味しています。デジタル化された情報が活用されることでビジネスやサービスでの新しい仕組みが生まれ、その仕組みが社会的に影響を及ぼすことをDXと捉えることができます。

DX化により前述のような定型業務の自動化やキャッシュレス化が推進され、銀行はコストカットができたり銀行員の業務負担が軽減されることが期待できます。そのため、銀行業界においてDX化が積極的に導入されていくことが予想されています。

人員削減・規模縮小(再編)

こうした銀行のデジタル化やフィンテックの導入が進むことで銀行窓口やATMを利用する人が減少することが見込まれるため、支店の店舗数を減少させることやAIの導入による窓口受付の撤廃などによる人員削減が見込まれます。

しかし、窓口受付がなくなったとしても今はない新しい業務が生まれる可能性は大いにあります。技術の進歩に銀行業務を奪われるというよりも、面倒な銀行業務を新しい技術が請け負ってくれるという認識のほうが正しいのかもしれません。

顧客との関係の変化

マイナス金利

銀行業界を調べるうえで欠かせないポイントがマイナス金利です。

マイナス金利政策とは、民間銀行が中央銀行にお金を預け入れる際の預金金利をマイナスにする政策のことです。つまり、中央銀行にお金を預けている預金者である民間銀行が預け先の中央銀行に利子を払わなければならないのです。

なぜマイナス金利政策が行われたのかというと、銀行が金利負担を避けるために、個人や法人への貸し出しにお金を回すように促す狙いがあるためです。

企業の設備投資や家計の消費を増加させることで物価上昇や経済の活性化を期待したものとなっています。

手数料

銀行の収益のうち、決して小さくない割合を占めるのが手数料です。この手数料のうち預入や口座振替を行うときなどに生じる送金手数料が、2021年10月から引き下げられる見通しとなっています。

この手数料の引き下げは銀行業界に大きな打撃になる可能性は非常に高く、もしこの引き下げが実現された場合、他の手数料が引き上げられることが危惧されています。

融資案件の拡大が難航

銀行の大きな収益源の1つとして「貸付業務(融資業務)」があることは1.銀行の仕組みでも紹介しました。ですが、この貸付業務は難航しているとも言われています。原因は2つあると考えられ、1つ目が資金調達方法の多様化、2つ目が銀行の貸し渋りです。

まず、資金調達方法の多様化についてですが、クラウドファンディングに代表されるように、企業が銀行以外の出資者に直接訴えかけることができるようになったことが挙げられます。

また、SNSを用いたマーケティングも大きな収益を見込めるツールとなっています。企業が銀行に全く頼らないで経営することはまだまだ難しいですが、このように企業へ出資してくれるのは銀行だけではなくなってきています。

次に銀行の貸し渋りに関してです。担保力に乏しい新規事業者や返済力があるかわからない新規企業などに対しては、銀行が融資の審査を通過させにくい傾向があるようです。また、コロナウイルスに大きな打撃を受け十分な収益が見込めない企業に対しても、新規の融資を断ることがあるそうです。

こうした銀行の抱える問題点を正確に把握し自分なりの改善点と根拠を述べることができれば、選考ではアドバンテージになるかもしれません。

銀行業界の志望動機の書き方

銀行業界の志望動機を書く際は「なぜ銀行業界なのか」「なぜその銀行なのか」をしっかりと深堀りしておくことが必要です。

“なぜ銀行業界なのか”については、金融業界の中で証券業界や保険業界ではなく、なぜ銀行を選んだのかについてしっかりとした理由を準備しておく必要があります。

例えば、「融資の審査を見直すことで、困っている新規事業者・新規企業を助けたい」というように、銀行業界ならではの業務を交えると効果的かもしれません。

“なぜその銀行なのか”については、志望する銀行の特徴や業務形態などをきちんと調べて、他の銀行と比較してみましょう。「地域密着型で住民の生活を支えている」というように、その銀行ならではの強みが見えてくるはずです。

銀行業界の志望動機の例文を見てレベル感を掴みたい方は以下の記事を参考にしてみてください。

▶関連記事:銀行業界の志望動機の書き方・例文~三菱UFJ銀行など6社の通過ESを公開~銀行業界でうける自己PRの書き方

自己PRの書き方について学ぶ前に、まずは銀行業界の求める人物像を把握しておきましょう。

銀行業界の求める人物像

いきなりですが、遅刻が多い、服装がだらしない、やる気がない、説明が分かりずらい、…こんな人にあなたの大切な資産を預けられますか?

大事な資産を預けるなら上記のようなだらしない人よりも信頼できる人に預けたいですよね。

では、どのような人が銀行員として求められるのでしょうか。

それは、信頼性、主体性、勤勉さが備わった人物です。

まず、銀行はお客様の大切な預金を扱う仕事です。命の次に大切なお金を預かっているという意識を持ち、ミスが許されないという責任感を持って業務に当たれることが重要であると思います。

しかし、どれだけ責任感を持って業務に当たったとしても必ず問題は起こります。問題の原因を誰かのせいにしたり、解決方法を他人任せにしていては信頼は得られません。例え自分のミスであったとしても、自ら進んで打開案を模索し周囲の仲間にアドバイスを求められるような、主体性のある人こそが信頼に足る人物なのではないでしょうか。

最後に、銀行員に欠かせない要素が勤勉さです。刻一刻と変化する経済などの情報に常にアンテナを張り、様々な法令や金融知識などを身に付けていかなければなりません。常に向上心をもち様々な物事に対して感度の高いアンテナを張れることが重要になってきます。

このように、銀行業界は信頼性、主体性、勤勉さを持つ人物を求めているのだと思われます。

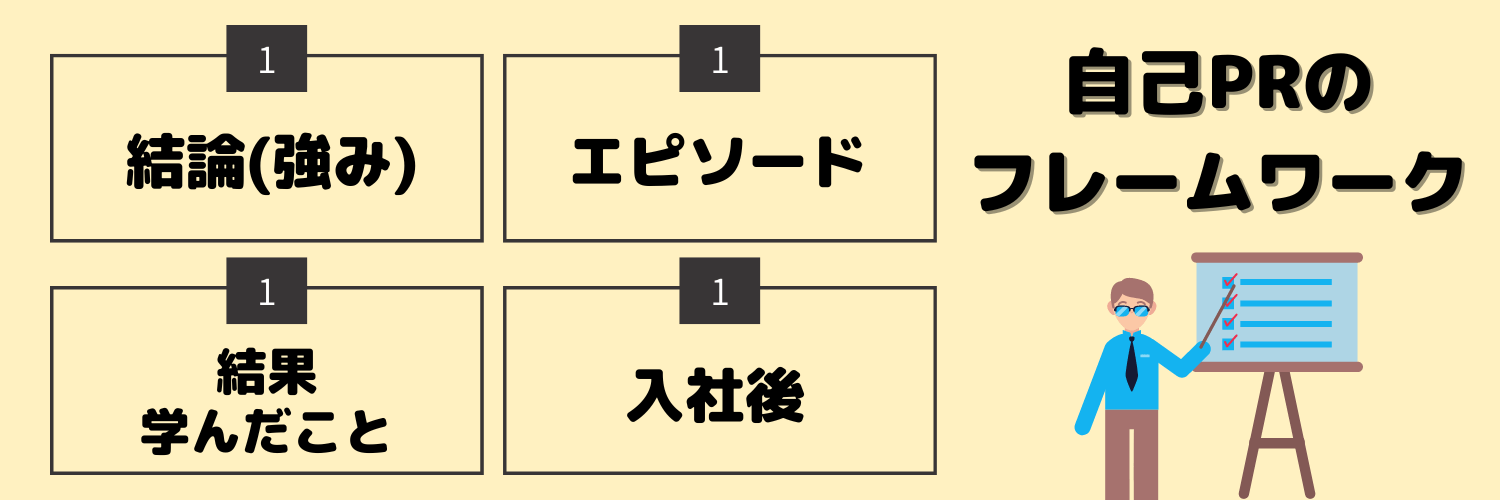

自己PRの基本的な書き方

自己PRを書く際は、以下のように「強み⇨エピソード⇨結果・学んだこと⇨入社後どう活躍できるか」の順番で書きます。

(1)結論

自己PRを書く際は最初に「私は○○することができます」といったように自分の長所を端的に述べます。

最初に結論を述べ面接官に今から何の話をするのか伝えることで、聞き手側も話が入りやすくなります。

そのため、自己PRをする際は結論として、まず長所を伝えるようにしましょう。

(2)エピソード

長所を伝えたら、実際にその長所があることを証明できるエピソードを交えます。

ここではできるだけ具体的なエピソードを伝えるために、その出来事の中で生じた課題・目標や、その課題・目標に対してどのような行動をとったのかについてまで書くようにしましょう。

また企業は、課題・目標やそれ対する行動を通してその人の人柄や価値観を判断しているため、なぜその課題・目標に取り組もうと思ったのか、なぜそのような行動をとったのかについて、しっかりと見つめ直しておいてください。

(3)結果・学んだこと

エピソードの次は、自分がとった行動によってどのような結果になったかについても書きましょう。

結果を書く際は、定量的に表すことを意識してください。

例えば「〇〇というアイディアを出し実践したところ、売上を40%上げることができた」など数字を用いてアピールした方が相手に伝わりやすいです。

また、この経験を通して何を学んだのかについても書きます。

面接官はその人の学びからも価値観や人柄を判断しています。価値観や人柄はその学生を採用するかどうかの大きなポイントとなるため、自分がどういった人なのか、いかにその企業に必要な人材であるのかをアピールするようにしましょう。

(4)入社後どう活躍できるか

企業は採用活動を通して、自社に貢献してくれる人材を求めています。つまり、面接官にこの学生は「自社で活躍する素養がある」と思わせるのが大事です。

そこで自己PRをする際は、最後に今伝えてきた長所をどのように志望企業の業務に活かしていくかまで伝えるようにしてください。

そのためには企業が求めている人物像を把握する必要があります。業界研究・企業研究を通してどのような強みをアピールするのか考えておきましょう。

より詳しい自己PRの書き方について知りたいという方は以下の記事を参考にしてください。

▶関連記事:企業から評価される自己PRの書き方とは?ポイントや注意点をわかりやすく解説銀行業界ランキング

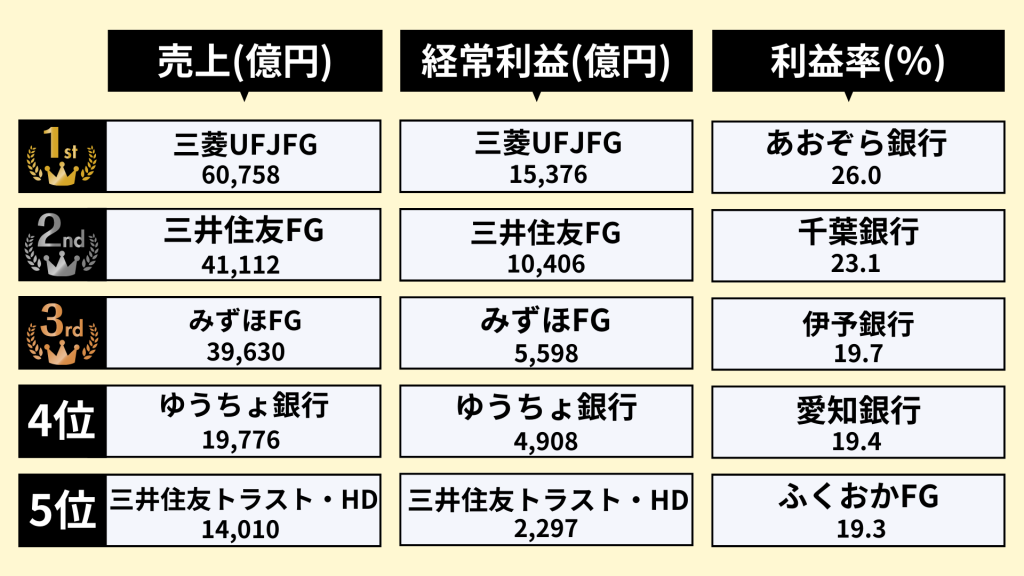

ここでは銀行業界のランキングを紹介します。まずは「経常収益」「経常利益」「利益率」のランキングを紹介していきます。

また「年収」「従業員数」「勤続年数」のランキングも以下で紹介しています。

銀行業界の業績ランキング

経常収益については1位が三菱UFJフィナンシャル・グループ、2位が三井住友フィナンシャルグループ、3位がみずほファイナンシャルグループ、経常利益は1位が三菱UFJフィナンシャルグループ、2位が三井住友フィナンシャルグループ、3位がみずほフィナンシャルグループです。

経常収益、経常利益ではメガバンクが上位を占めていますが、利益率でが地方銀行が上位を占めています。

売上(経常収益)や利益、利益率をチェックした方が良い理由は、以下の2点です。

・売上は企業の財務力を表しているから

・利益、利益率は企業が行っているビジネスの成否を示しているから

売上は企業の財務力、ビジネスの規模を表しています。つまり売上が高い企業の方が行っているビジネスの規模が大きいということです。

またA社とB社が同じ利益の場合、売上が大きい企業の方が金融機関からの融資を受けやすいとされているため、売上を見ることで企業の資金調達力もチェックすることができます。

次に利益、利益率は企業が行っているビジネスの成否を示しています。そのビジネスによる付加価値がどれくらいあるかを測る指標です。

つまり利益がほとんど出ていなかったり、赤字だとビジネスに何らかの問題があるということになります。

ただし、このランキングだけでなく、成長率も大事であるため各企業の過去についても振り返っていきましょう。

銀行業界の社内環境ランキング

年収は1位がめぶきフィナンシャルグループ、2位が三井住友トラストHD、3位がひろぎんHD、勤続年数は1位が三十三FG、2位がトモニHD、3位がほくほくフィナンシャルグループとなります。

勤続年数が長いということは定着率が高いということになります。一概には言えませんが、定着率が高い会社は良い会社である可能性が高いです。

また従業員数が多い会社は多様な人と関わり合うことができるというメリットがあります。しかし多いと自分の意見が通りにくい場合もあるというデメリットもあるため、自分にとってどの環境が合っているのか考えてみましょう。

まとめ

本記事では銀行業界について紹介してきました。銀行業界の仕組みや動向について理解できたと思います。

選考を突破するためにはその業界を理解することが必要不可欠です。そのため業界研究をしっかりと行い選考に備えましょう。

また本記事で紹介した銀行業界の志望動機・自己PRを書く際のポイントもぜひ参考にしてみてください。

さらに詳しく業界研究を行う場合の”やり方”は下記記事を参考にしてください!

▶関連記事:たった4ステップで業界研究を完璧に!誰でも簡単にできるやり方を紹介●”銀行業界”の動向

動向(1):Fintech(フィンテック)の導入

動向(2):業務のデジタル化

・デジタイゼーション

・デジタライゼーション

・デジタルトランスフォーメーション(DX)

動向(3):顧客との関係の変化

・マイナス金利

・融資案件の拡大が難航

●”銀行業界”の求める人物像

・信頼性のある人

・主体性のある人

・勤勉さがある人

“銀行業界”に関するその他の記事

ここでは、銀行業界に関連する記事をご紹介します。

ES作成をしたり、面接に望んだりする際には、その業界や企業でなければならない理由を明確化しておくことが重要です。

「銀行業界に興味はあるけれど、具体的な業界はまだ定まっていない」「この業界でしかできないことって何だろう」と悩んでいる人は、是非参考にしてください。

⇒【業界研究】金融業界の動向3選!仕事内容や志望動機・自己PRのポイントも紹介

⇒【業界研究】地方銀行業界の動向4選!仕事内容や志望動機・自己PRのポイントも紹介

⇒【業界研究】生命保険業界の動向3選!仕事内容や志望動機・自己PRのポイントも紹介

⇒【業界研究】クレジットカード業界の動向4選!仕事内容や志望動機・自己PRのポイントも紹介

その他にも、本サイトでは志望動機・自己PRの書き方、業界研究のやり方に関するコンテンツなども多数公開しています。

自身の就職活動に少しでも不安がある方、行き詰まってる方は、以下ボタンからその他のコンテンツも参考にしてみてはいかがでしょうか?

就職エージェントneoの紹介

就職エージェントneoでは、専任のアドバイザーが個別面談を実施し、各人の就活状況や人柄を把握した上で、希望や適正に合致した企業の求人情報を紹介してくれるサービスを提供しております。

何千人もの就活生を見てきた就活のプロがあなたに合ったアドバイスをしてくれるのが特徴と言えます。

各人の抱える就活の悩みを相談することができます。

(2)企業紹介

面談をした上、あなたの希望や適正にマッチした企業を紹介してくれます。

(3)履歴書・ESアドバイス

専任のアドバイザーが企業から評価されるESの書き方の助言をしてくれます。

(4)面接アドバイス

面談を通して、自分という商材のアピール方法をアドバイスしてくれます。

- サポートはすべて無料で受けることができる

- 模擬面接の予約が取りやすい

- 面接練習だけではなく本番の面接のセッティングもしてくれる

- 相性のいいコンサルタントに当たるとは限らない

- 志望度が高くない企業を紹介される可能性がある

就職エージェントneoの専属アドバイザーは、あなたが内定を獲得する最後まで伴走してくれます。

また、サイト登録をすることであなたに適した未公開求人も紹介してくれるためさらに内定の確率がアップします。

とはいえ、「就職エージェントってなんか不安だな」と思われるかもしれません。ですが、仮にキャリアセンターに相談をしても、紹介できる求人数に限りがある場合もあります。

求人数が少ないと、あなたの本来の目的である「内定の獲得」を果たすことは難しい可能性が高いです。

一方で、就職エージェントneoならば多数の求人の紹介・就活の相談を同時に受けることが可能です。

このサービスに登録することで、ご自身の人生を変えるキッカケを得ることができるのです。

このまま何も行動を起こさなければ、ご自身の納得のいく企業に内定をもらうことができないかもれません。たった1分の行動が「納得内定」のキッカケになるでしょう。

本記事を読んで「就活エージェントに相談したい」という方は、ぜひ就職エージェントneoをご利用ください。