保険と一口に言っても『生命保険』と『損害保険』があるのは知っていますか?また、知っている方はその違いを人に説明できますか?

本記事では生命保険だけではなく、生命保険と損害保険の違いについても言及しています。

また、「生命保険業界の仕事ってどんな人が向いている?」「生命保険業界って具体的に何をしているの?」という人に向けて、生命保険業界の仕組みや動向、志望動機・自己PRの書き方についてわかりやすく解説していきます。

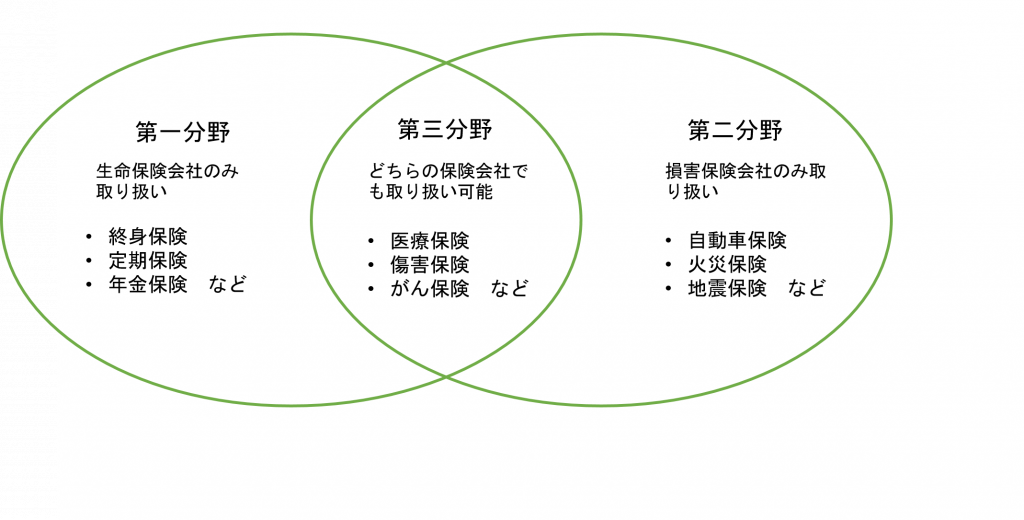

生命保険と損害保険の違い

一口に保険といっても、生命保険と損害保険に分類できます。

以下では生命保険と損害保険の違いを説明していきます。

生命保険

生命保険とは、主に『ヒト』にかかわる保障です。人にかかわる将来のリスクに備えた保険であるといえます。具体的には、終身保険、定期保険、年金保険、学資保険などが挙げられます。また、生命保険の特徴としては万が一の時の備えとしての役割だけでなく、将来への貯蓄としての一面もあります。

損害保険

一方、損害保険は、『モノや財産』の実損を補償する保険です。基本的には、事故や災害などによるモノや財産の実損を補償するものになっています。損害保険には、自動車保険や火災保険などが該当します。

つまり、生命保険は『ヒト』、損害保険は『モノや財産』に関する保険であるといえます。また、生命保険では生活や安全を守る意味で「保障」が使われ、損害保険では損害などを金銭で補う「補償」が使われています。

第3分野の保険

上記のように、生命保険会社のみ取り扱えるのが第1分野の保険、損害保険会社のみが取り扱えるのが第2分野の保険となっており、生命保険会社と損害保険会社の両方が取り扱えるのが第3分野の保険となっています。第3分野の保険には、医療保険や傷害保険、がん保険などが挙げられます。

生命保険業界の仕組み

生命保険会社の収入源

生命保険には3利源と呼ばれる収入源のほかにも資産運用から得られる利益があります。生命保険会社の収入源も様々なのです。以下では、どのようにして生命保険会社が利益を得ているのかについて説明しています。

保険料収益(3利源)

生命保険業界は、主に3利源と言われる利ざやから利益を得ています。3利源とは、『利差益』『費差益』『死差益』のことです。

■利差益

利差益とは、予定利率に基づいて予定していた運用収益と実際の運用収益の差のことです。

■費差益

費差益とは、予定事業費率によって予想された事業費と実際の事業費の差額のことです。

■死差益

死差益とは、予定死亡率に基づいて見込まれた支払額と実際の支払額の差のことです。

資産運用益

上記のような保険料収入の一部を国債や地方債、企業が発行する社債といった安全性が高いとされる資産を運用して利益を出すことです。その他にも、外国証券や株式なども運用しています。

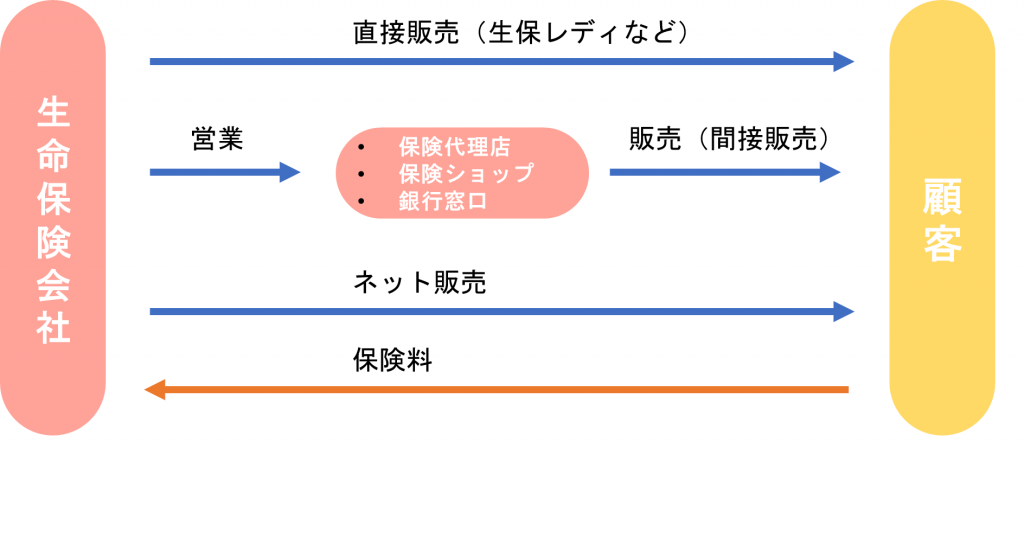

販売形態

直接販売

生命保険の契約には営業職員による直接販売が行われています。これは、対面式の販売形態で、実際に訪問して商品の販売を行います。かつて直接販売によって、顧客数を大きく伸ばした背景には生保レディーなどの活躍があります。

間接販売

間接販売とは、訪問販売のように営業職の人が直接顧客と個人で契約を行うのとは異なり、金融商品を販売店に代わりに販売してもらうことです。間接販売では保険代理店、保険ショップ、銀行を通して顧客と生命保険を契約します。

ネット販売

ネット販売とはインターネット上で保険を販売するビジネス形態のことです。保険料の見積もりや申し込みなどを全てインターネット上で完結できるのが直接販売と間接販売との大きな違いです。

保険会社特有の会社形態:相互会社

保険会社には、株式会社の他に『相互会社』と呼ばれる組織形態が存在します。この相互会社とは、保険会社にのみ認められた形態となります。

相互会社とは、契約者一人ひとりを社員とし、契約者同士がお互いに支えあうための相互保険を扱う会社のことです。特徴は、保険業法に基づく非営利法人であること、保険契約者を社員として構成されていること、資本は株主ではなく基金拠出者による基金であること、会社の意思決定が社員総会で決められることなどが挙げられます。

相互会社の形態をとっている生命保険会社は、日本生命、住友生命、明治安田生命などが挙げられます。

生命保険業界の業務

生命保険会社にも様々な部門が存在します。以下で紹介する部門以外にも企業によっては様々な部門があるので、気になった方はぜひ自分でも調べてみて下さい。

リテール部門(若手育成、販売戦略など)

このリテール分野は生命保険ビジネスの主軸ともいえる分野です。

金融業界では、一般的に「個人事業や小口取引を中心とする事業分野」のことをリテールと呼んでいます。つまり、リテール分野では販売戦略の企画・立案や商品開発、営業職員の商品教育や販売手数料の指導などを行っています。

ホールセール部門(団体保険、企業年金)

ホールセールとは、「法人や大口取引を中心とする事業分野」のことを一般的に指しています。

個人を中心に取引を行うリーテイル分野とは異なり、ホールセール分野は法人向けであるため法律や経営戦略などの知識も必要となります。具体的には、企業向けの保険である団体保険や企業年金保険などを取り扱ったり、企業の従業員に対する福利厚生制度の整備や拡充に対するサポートを行っています。

資産運用部門(証券など)

資産運用部門では、お客様から預かった保険料や3利源などの利益を有価証券や不動産、公社債へ投融資する部門です。経済状況や市場分析により、中長期的なポートフォリオを形成することを目標にしています。

海外事業部門(M&A、海外展開)

少子高齢化による国内市場の縮小に伴い、保険会社の海外進出が活発になっています。そうした状況の中で、海外市場の開拓を担うのが海外事業部門です。例えば、第一生命は2007年1月にベトナムのバオミンCMG社を買収し、「第一生命べトナム」として新たに営業を開始しました。

生命保険業界の動向

ここでは生命保険業界の動向を3点紹介していきます。それぞれ以下のトピックスについて紹介しているので、確認しておきましょう。

・海外進出

・加速する再編

■政策と生命保険業界

・マイナス金利政策

・保険商品の銀行窓口販売の解禁

■生き残るための新規事インシュアテックの取り組み

まず動向を学ぶ前にカメラ業界の全体について数字で見てみましょう。

少子高齢化に伴う人口減少によって、国内における市場規模が縮小しつつありますが、業界では海外展開を促進することで課題に対応しています。

少子高齢化による国内市場の縮小

近年、日本の少子高齢化が進み、それに伴う生産年齢人口の減少や保険料収益の減益など国内市場は縮小を続けているとされています。

また、日本アクチュアリー会によって作成された「標準生命表2018」によれば、死亡率が低下し長寿化が進んでいます。

このように、国内市場が縮小を傾向にある中で生命保険業界はどのような対策にでているのかについて以下では説明しています。

海外進出

上記のように国内の保険市場が縮小傾向にある一方で、保険の普及率が低い新興国や人口の増加と著しい経済発展の見込まれる発展途上国など、保険市場がまだまだ拡大する可能性のある国が海外には多く存在します。

こうした事業拡大のチャンスを逃さないため、保険会社は現地の保険会社と業務提携をしたり、M&Aを通じて海外進出を推し進めています。

加速する再編

生命保険会社は、海外市場の開拓だけでなく、再編によっても国内市場の縮小に対応しようと試みています。再編やM&Aによって会社規模が大きくなれば、生命保険業界内での競争に耐えうる経営基盤や事業拡大のための資金の確保もできるためです。

例えば、2008年にはかんぽ生命と日本生命が業務提携を開始したり、2009年には住友生命と三井生命が共同出資による生命保険子会社のメディケア生命が設立されました。

政策と生命保険業界

金融庁やその他の機関による政策は制度の改定によって保険業界も大きな影響を受けています。以下では、保険業界に影響を与えた代表的な政策や規制などを紹介しています。

マイナス金利政策

マイナス金利政策とは、民間銀行が中央銀行にお金を預け入れる際の預金金利をマイナスにする政策のことです。簡単にいえば、預金しているのに預金が減っていくということです。

なぜマイナス金利政策が行われたのかというと、銀行が金利負担を避けるために、個人や法人への貸し出しにお金を回すように促す狙いがあるためです。

では、このマイナス金利政策が保険業界へどのような影響を与えるのでしょうか。その1つが資産運用益の減収です。公社債の利回りがマイナス金利政策によって低下したため、金利収入が減少につながります。また、経済を回すという目的のもと貯蓄性の高い保険商品の販売が停止されたり、条件が変更されて利用者にとっての魅力が失われたことで保険料の減収も見込まれています。

保険商品の銀行窓口販売の解禁

保険商品の銀行窓口販売は、2001年4月1日より段階的に緩和され、2007年12月22日に全面的に解禁されました。この解禁により、若年の資産形成層である顧客との接点の拡大された一方で、各種保険を専門に扱う保険会社の営業員との知識量の差が指摘されたこともありました。

インシュアテックの取り組み

銀行業界でフィンテックという言葉があるように、生命保険業界にもインシュアテックという言葉が存在します。インシュアテックとは、Insurance(保険)とTechnology(技術)を組み合わせた造語で、第一生命が発表しました。

インシュアテックでは、ビックデータとAI分析を用いて健康診断データを分析することで保険適応者なのか否かを判断する材料を明確にしたり、どのような保険商品が必要とされているのかを分析しています。また、IoTやアプリケーションの活用により、インターネット上で保険の加入審査やシミュレーションが行えるようになってきました。

生命保険業界の志望動機の書き方

生命保険業界の志望動機を書く際は「なぜ生命保険業界なのか」「なぜその業種なのか」「なぜその企業なのか」をしっかりと深堀りしておくことが必要です。

”なぜ生命保険業界なのか”については、損害保険業界との違いをしっかりと理解したうえで説明する必要があります。

例えば、損害保険のように『モノ』ではなく生命保険の特徴である『ヒト』に対してどのように寄り添った提案ができるのかなどです。

生命保険が『ヒト』に対する保険であることを意識して志望動機を書くのがいいでしょう。

生命保険業界の志望動機の例文を見てレベル感を掴みたい方は以下の記事を参考にしてみてください。

▶関連記事:生命保険業界の志望動機の書き方と例文~日本生命など5社の選考通過ESを公開~生命保険業界でうける自己PRの書き方

自己PRの書き方について学ぶ前に、まずは生命保険業界の求める人物像を把握しておきましょう。

企業に評価される自己PRをするためには、その業界ではどのような人が求められているのか知っておくことが重要です。

生命保険業界の求める人物像

生命保険は『ヒト』の将来のリスクに備えた保険商品です。そのため、どれだけお客様に寄り添った提案ができるかが重要になってきます。また、お客様の正確な健康状態や希望を把握したうえで、保険の契約を結ばなければならなため、コミュニケーション能力も重視されます。

さらに、国内市場の縮小に伴い、新しい保険商品を提案しなければなりません。そのため、主体的に新しい保険商品を考え出し実行に移せる行動力も必要とされます。

生命保険業界の求める人物像が見えてきたら、次は自己PRの書き方について学んでいきましょう。

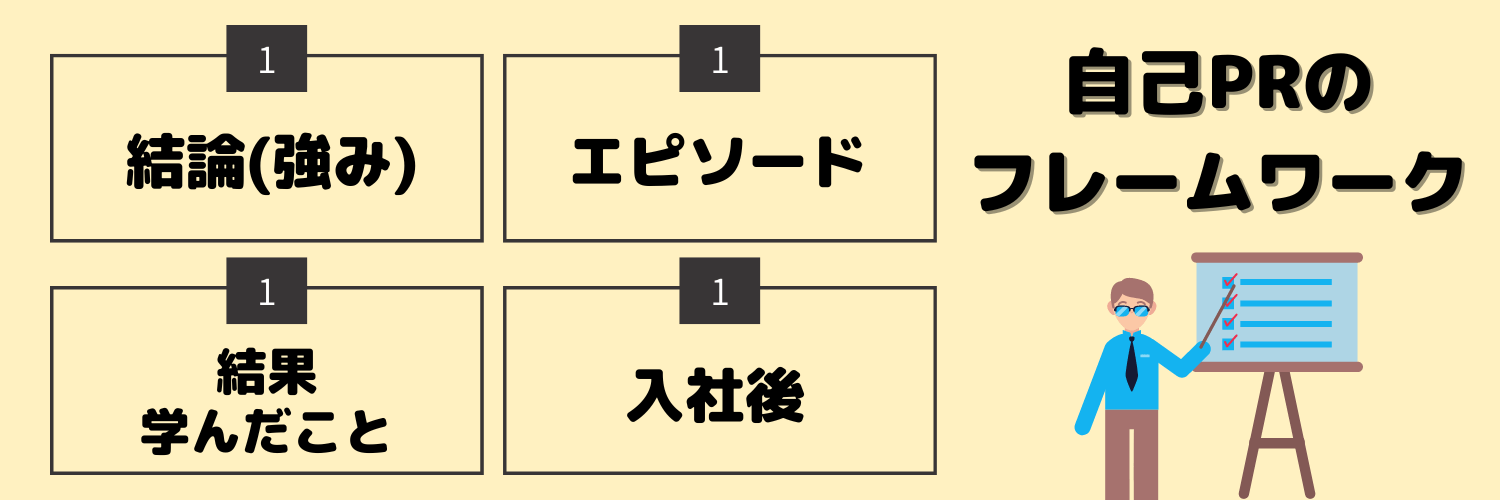

自己PRの基本的な書き方

自己PRを書く際は、以下のように「強み⇨エピソード⇨結果・学んだこと⇨入社後どう活躍できるか」の順番で書きます。

(1)結論

自己PRを書く際は最初に「私は○○することができます」といったように自分の長所を端的に述べます。

最初に結論を述べ面接官に今から何の話をするのか伝えることで、聞き手側も話が入りやすくなります。

そのため、自己PRをする際は結論として、まず長所を伝えるようにしましょう。

(2)エピソード

長所を伝えたら、実際にその長所があることを証明できるエピソードを交えます。

ここではできるだけ具体的なエピソードを伝えるために、その出来事の中で生じた課題・目標や、その課題・目標に対してどのような行動をとったのかについてまで書くようにしましょう。

また企業は、課題・目標やそれ対する行動を通してその人の人柄や価値観を判断しているため、なぜその課題・目標に取り組もうと思ったのか、なぜそのような行動をとったのかについて、しっかりと見つめ直しておいてください。

(3)結果・学んだこと

エピソードの次は、自分がとった行動によってどのような結果になったかについても書きましょう。

結果を書く際は、定量的に表すことを意識してください。

例えば「〇〇というアイディアを出し実践したところ、売上を40%上げることができた」など数字を用いてアピールした方が相手に伝わりやすいです。

また、この経験を通して何を学んだのかについても書きます。

面接官はその人の学びからも価値観や人柄を判断しています。価値観や人柄はその学生を採用するかどうかの大きなポイントとなるため、自分がどういった人なのか、いかにその企業に必要な人材であるのかをアピールするようにしましょう。

(4)入社後どう活躍できるか

企業は採用活動を通して、自社に貢献してくれる人材を求めています。つまり、面接官にこの学生は「自社で活躍する素養がある」と思わせるのが大事です。

そこで自己PRをする際は、最後に今伝えてきた長所をどのように志望企業の業務に活かしていくかまで伝えるようにしてください。

そのためには企業が求めている人物像を把握する必要があります。業界研究・企業研究を通してどのような強みをアピールするのか考えておきましょう。

より詳しい自己PRの書き方について知りたいという方は以下の記事を参考にしてください。

▶関連記事:企業から評価される自己PRの書き方とは?ポイントや注意点をわかりやすく解説生命保険業界ランキング

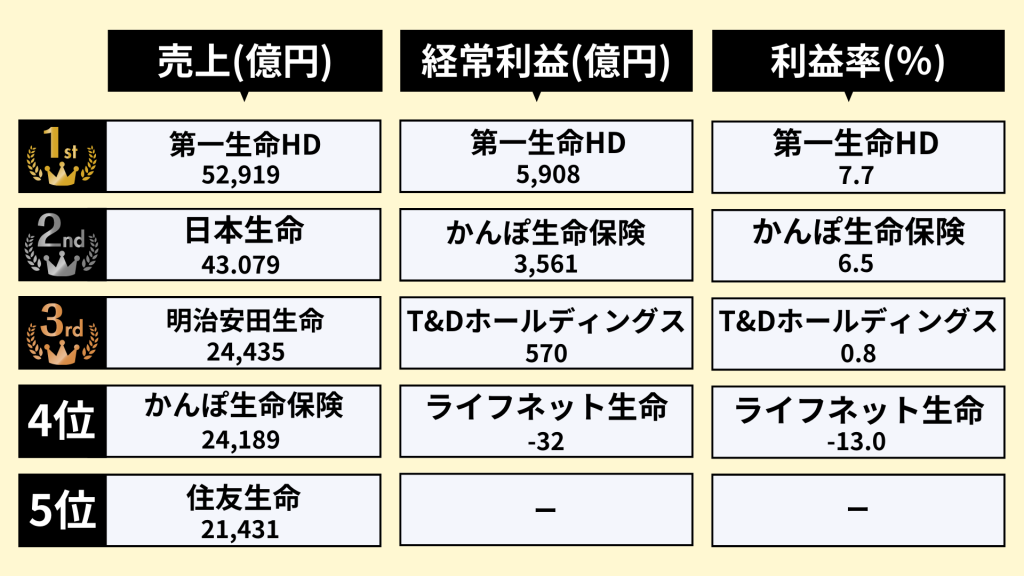

ここでは広告業界のランキングを紹介します。まずは「売上」「経常利益」「利益率」のランキングを紹介していきます。

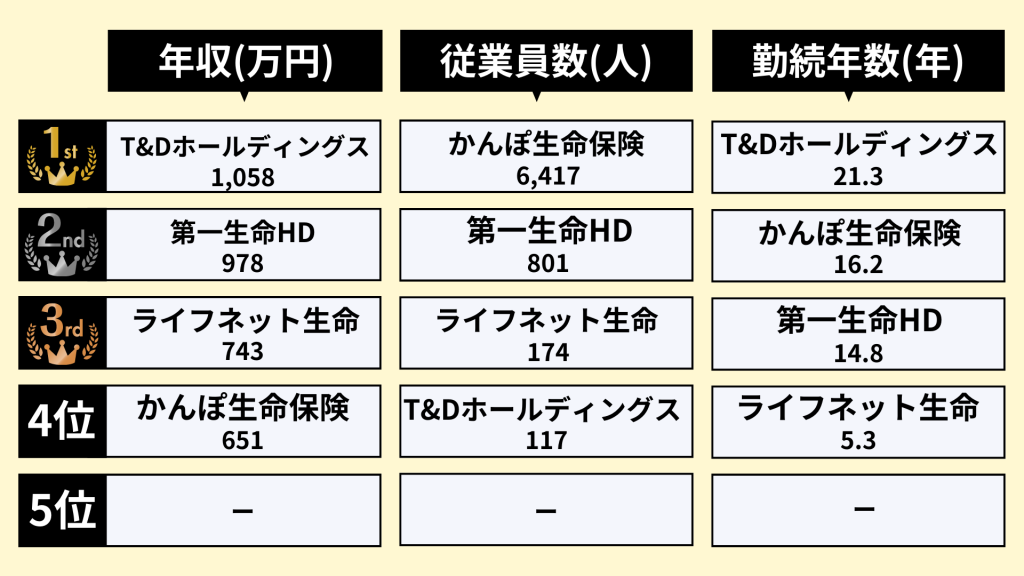

また「年収」「従業員数」「勤続年数」のランキングも以下で紹介しています。

生命保険業界の業績ランキング

保険料収入については1位が第一生命HD、2位が日本生命、3位がかんぽ生命保険、経常利益は1位が第一生命HD、2位がかんぽ生命保険、3位がT&Dホールディングスです。

売上や利益、利益率をチェックした方が良い理由は、以下の2点です。ショートコード

売上は企業の財務力、ビジネスの規模を表しています。つまり売上が高い企業の方が行っているビジネスの規模が大きいということです。

またA社とB社が同じ利益の場合、売上が大きい企業の方が金融機関からの融資を受けやすいとされているため、売上を見ることで企業の資金調達力もチェックすることができます。

次に利益、利益率は企業が行っているビジネスの成否を示しています。そのビジネスによる付加価値がどれくらいあるかを測る指標です。

つまり利益がほとんど出ていなかったり、赤字だとビジネスに何らかの問題があるということになります。

ただし、このランキングだけでなく、成長率も大事であるため各企業の過去についても振り返っていきましょう。

生命保険業界の社内環境ランキング

年収は1位がT&Dホールディングス、2位が博報堂DY HD、3位が東急、勤続年数は1位がセーラー広告、2位が博報堂DY HD、3位が東急となります。

勤続年数が長いということは定着率が高いということになります。一概には言えませんが、定着率が高い会社は良い会社である可能性が高いです。

また従業員数が多い会社は多様な人と関わり合うことができるというメリットがあります。

しかし多いと自分の意見が通りにくい場合もあるというデメリットもあるため、自分にとってどの環境が合っているのか考えてみましょう。

まとめ

本記事では生命保険業界について紹介してきました。生命保険業界が今まで抱えていた課題や将来の動向についても理解できたと思います。

選考を突破するためにはその業界を理解することが必要不可欠です。そのため業界研究をしっかりと行い選考に備えましょう。

また本記事で紹介した生命保険業界の志望動機・自己PRを書く際のポイントもぜひ参考にしてみてください。

さらに詳しく業界研究を行う場合の”やり方”は下記記事を参考にしてください!

▶関連記事:たった4ステップで業界研究を完璧に!誰でも簡単にできるやり方を紹介●”生命保険業界”の主な業務

職種(1):リテール部門(若手育成、販売戦略)

職種(2):ホールセール部門(団体保険、企業年金)

職種(3):資産運用部門(証券)

職種(4):海外事業部門(M&A、海外展開)

●”生命保険業界”の動向

動向(1):少子高齢化による国内市場の縮小

・海外進出や再編が加速

動向(2):政策と生命保険業界

・マイナス金利政策

・保険商品の銀行窓口販売の解禁

動向(3):インシュアテックの取り組み

・保険(Insurance)と技術(Technology)を組み合わせた造語

・インターネットを活用した販売増加

・MICE

・統合型リゾート

・ビッグデータの活用

●”生命保険業界”の求める人物像

・コミュニケーション能力

・行動力のある人

就職エージェントneoの紹介

就職エージェントneoでは、専任のアドバイザーが個別面談を実施し、各人の就活状況や人柄を把握した上で、希望や適正に合致した企業の求人情報を紹介してくれるサービスを提供しています。

何千人もの就活生を見てきた就活のプロがあなたに合ったアドバイスをしてくれるのが特徴と言えます。

(1)個別面談(就活相談)

各人の抱える就活の悩みを相談することができます。

(2)企業紹介

面談をした上、あなたの希望や適正にマッチした企業を紹介してくれます。

(3)履歴書・ESアドバイス

専任のアドバイザーが企業から評価されるESの書き方の助言をしてくれます。

(4)面接アドバイス

面談を通して、自分という商材のアピール方法をアドバイスしてくれます。

- サポートはすべて無料で受けることができる

- 模擬面接の予約が取りやすい

- 面接練習だけではなく本番の面接のセッティングもしてくれる

- 相性のいいコンサルタントに当たるとは限らない

- 志望度が高くない企業を紹介される可能性がある

このように就職エージェントneoのサービスを活用すると、多数の求人の紹介・就活の相談を同時に受けることが可能です。また就職エージェントneoの専属アドバイザーは、あなたが内定を獲得する最後まで伴走してくれます。

本記事を読んで「就活エージェントに相談したい」「効率的な就活がしたい」という方は、ぜひ就職エージェントneoをご利用ください。